Рейтинг лизинговых компаний Нижнего Новгорода: основные тренды и драйверы рынка

В рейтинге лизинговых компаний Нижегородской области представлены филиалы и представительства федеральных независимых лизинговых компаний, действующие в регионе на июль 2020 г.

На первом этапе проведен анализ рынка на основании данных отраслевых ресурсов all-leasing.ru, аналитики деловых СМИ и рейтинговых агентств.

На втором этапе определен круг компаний, которым предложено предоставить информацию о показателях деятельности по объему и структуре нового бизнеса. Полученная информация была проверена и уточнена.

Основной ранжирующий показатель — объем нового бизнеса филиала в Нижегородской области в 2019 г. (с НДС), млн руб. Объем нового бизнеса рассчитан как сумма стоимости имущества по договорам лизинга с НДС за 2019 г. Дополнительный показатель — количество заключенных новых сделок в 2019 г., структура объема нового бизнеса по видам предмета лизинга, млн руб. Принятые сокращения: н/д - нет данных.

Автор: Александрова Александра. Cсылка на рейтинги по другим городам: https://nn.dk.ru/wiki/reyting-lizingovykh-kompaniy

Тренды рынка лизинг Нижегородской области 2019-2020

1| Лизинговые компании хорошо в ТОПе цифровой экономике. В последние 2-3 года компании переводили бизнес-процессы на ИТ - платформы, это позволило быстро адаптироваться к условиям пандемии. Ключевые игроки рынка в течение недели с начала карантина перешли на удаленный режим офисов, оперативно начали адаптировать и улучшать цифровые сервисы для проведения удаленных сделок с клиентами. Основные инструменты удаленных сделок– личный кабинет, мобильные приложения и витрины каталогов производителей.

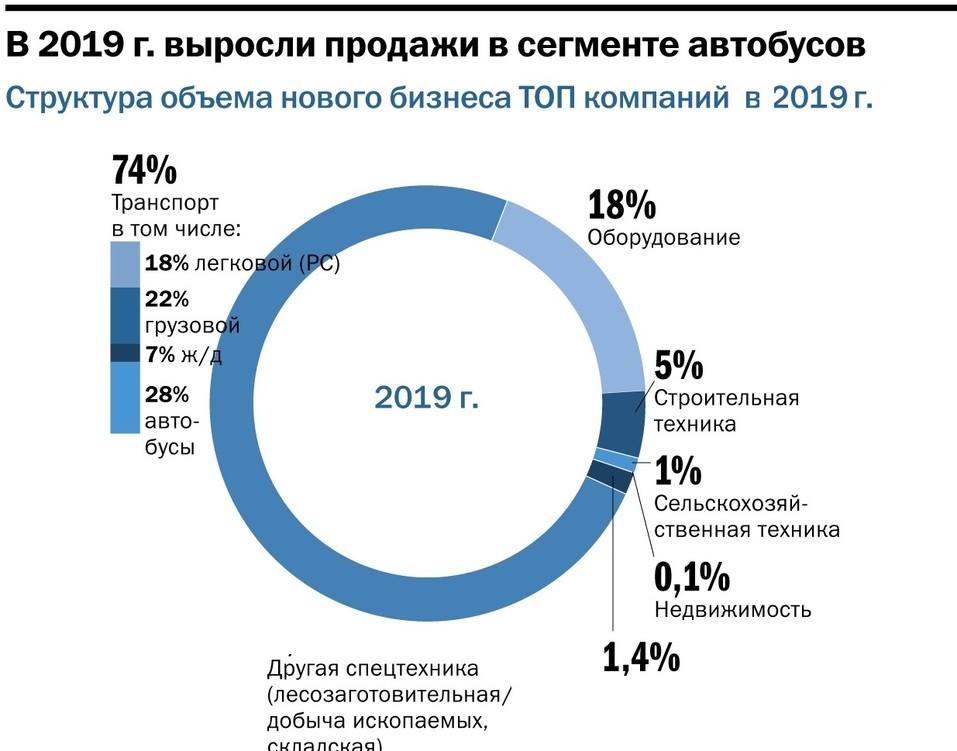

2| Объем рынка лизинга в Нижегородской области по итогам 2019 года составил порядка 32 млрд. руб. ( + 30 % к в 2018 г.). В структуре нового бизнеса ТОП игроков, 74% сделок в руб.- приходится на сделки с транспортом. При пессимистичной оценке рынок по итогам 2020 г. сократится до 20 млрд. руб. При оптимистичном прогнозе, ТОП компаний, ожидает удержание позиций 2019 года. Количество текущих сделок в 1 пг 2020 г. в Нижегородской области уже превысило объем новых сделок за 2019 года.

3| Автотранспорт и спецтехника останутся драйверами рынка.

В 2019 г. основными драйверами роста был сегмент автолизинга - легковые и грузовые автомобили, пассажирский транспорт (ВТБ-лизизнг отмечает рост на 15-30% в год), а также строительная и дорожно-строительная техника. Компании отмечают, что перспектива роста и развития этих сегментов сохранится.

По Нижегородской области в 2019 году в 4 раза вырос сегмент сделок по автобусам за счет сделок «Сбербанк лизинг» на сумму договоров в 3,4 млрд.руб. и Carcade – 143 млн. руб.

Динамика роста сделок в денежном выражении в сегменте легкового транспорта в среднем составила + 46,5 %, грузового транспорта + 70 %, строительной и дорожной техники в 1,5 раза, сельхозтехники +59%. Сформировался сегмент рынка лесозаготовительной техники, техники для добычи ископаемых, складской техники, которую финансируют Сименс Финанс, Сбербанк лизинг, Элемент Лизинг.

4| Сделки проводятся удаленно и оперативно.

Игроки рынка отмечают, что в настоящее время до 80 % сделок совершается удаленно. Увеличился объем подписанных договоров в системе ЮЗЭДО, при заключении которых не нужно встречаться и контактировать лично. Компании увеличили скорость обслуживания – с первого звонка клиента до выдачи техники проходит минимум 2 дня. Сократился минимальный пакет документов для лизингополучателей, все документы загружаются в личных кабинетах клиентов.

5| Лизинговые компании реализуют стратегию поддержки бизнеса. Клиентам предлагаются продукты с господдержкой. В рамках Программы Минпромторга предоставляется лизинг с субсидией на технику и транспорт от производителей КАМАЗ и УРАЛ, ГАЗ, Автоваз, Россельмаш, ТОНАР, ПТЗ, ЧТЗ и др. Часть компаний вкладывается своим капиталом, предлагая каникулы, пролонгацию, увеличение выкупного платежа, снижение ставки, уменьшение размера минимального аванса до 0%, реструктуризацию договоров. Совместно с партнерами, компании реализует маркетинговые акции с бонусными условиями по сервисному обслуживанию автотранспорта.

ТОП 13 лизинговых компаний в Нижегородской области

|

№ |

Компания |

Объем нового бизнеса в |

Динамика в ср с 2018г., % |

Основной предмет лизинга в объеме нового бизнеса в 2019 г, руб.% |

Кол-во филиалов в ПФО/РФ |

Кол-во штатных сотрудников филиале на 01.07.2020 |

Объем нового бизнеса филиала в 2019 г./1 сотрудника, млн. руб. |

Год начала работы в Нижнем Новгороде |

|

1 |

Волго-Вятский региональный филиал АО "Сбербанк Лизинг"

|

6340,8 |

34 |

Автотранспорт, оборудование |

16/70 |

19 |

333,7 |

2008 |

|

2 |

ЛК "Сименс Финанс"

|

2431,5 |

59,3 |

Оборудование, спецтехника, транспорт |

4/24 |

10 |

243,2 |

2013 |

|

3 |

ВТБ Лизинг

|

2017,5 |

16,6 |

Легковой и грузовой автотранспорт |

14/60 |

21 |

96,1 |

2013 |

|

4 |

Альфа-Лизинг 1

|

1969,4 |

202,2 |

Грузовая техника, легковой транспорт, спецтехника |

65 |

21 |

93,8 |

2017 |

|

5 |

Филиал "Балтийский лизинг" в Нижнем Новгороде

|

1639,9 |

19,5 |

Универсальная компания , финансирует автотранспорт, оборудование и спецтехнику |

13/74 |

24 |

68,3 |

2006 |

|

6 |

"РЕСО-Лизинг"

|

1095,4 |

19,5 |

Легковой и грузовой автотранспорт |

15/51 |

18 |

60,9 |

2009 |

|

7 |

"Элемент Лизинг"

|

1033,2 |

84 |

Грузовой транспорт, автобусы |

16/67 |

7 |

147,6 |

2005 |

|

8 |

Carcade

|

829,0 |

17,3 |

Легковой и грузовой автотранспорт |

9/54 |

н/д |

н/д |

2000 |

|

9 |

Росагролизинг 2

|

664 |

35,6 |

Сельскохозяй-ственная техника |

- |

- |

- |

2002 |

|

10 |

Ураллизинг, филиал г.Нижний Новгород

|

639,7 |

8,7 |

Легковой, грузовой транспорт, оборудование |

1/22 |

6 |

106,6 |

2012 |

|

11 |

ГК Интерлизинг

|

266,3 |

5,7 |

Строительная тезника, легковой и грузовой транспорт |

4/19 |

6 |

44,4 |

2018 |

|

в/р |

Европлан

|

н/д |

н/д |

Универсальная компания, финансирует автотранспорт, оборудование и спецтехнику |

6/78 |

н/д |

н/д |

2002 |

|

в/р |

КАМАЗ Лизинг |

н/д |

н/д |

н/д |

н/д |

н/д |

н/д |

н/д |

1. Данные предоставлены по юридическому лицу "АльфаМобиль", которое осуществляет продажи розничным клиентам 2. Взаимодействие с регионом осуществляется через Москву/онлайн/через диллеров-агентов

Лидеры по заключенным сделкам в 2019 г.

|

№ |

Компания |

Кол-во заключеных новых сделок филиалом в на условиях финансового лизинга в 2019 г. |

Динамика в ср с 2018г., % |

Кол-во текущих сделок филиала |

|

1 |

ВТБ Лизинг |

667 |

-8,2 |

1184 |

|

2 |

Сбербанк лизинг |

598 |

36,5 |

1417 |

|

3 |

РЕСО - лизинг |

536 |

20,2 |

145 |

|

4 |

Элемент Лизинг |

490 |

62,7 |

687 |

|

5 |

Балтийский лизинг |

472 |

19,5 |

872 |

|

6 |

Альфа-Лизинг |

434 |

135,8 |

643 |

|

7 |

Carcade |

248 |

7,35 |

60 |

|

8 |

ЛК "Сименс Финанс" |

143 |

30 |

375 |

|

9 |

Ураллизинг |

133 |

8,7 |

41 |

|

10 |

Интерлизинг |

57 |

21,3 |

39 |

В таблице представлены компании, которые предоставили данные.

Лидеры по объему сделок по видам имущества

|

№ |

Компания |

Объем нового бизнеса филиала в Нижнем Новгороде в 2019г.,млн руб. НДС |

Динамика в ср. с 2018 г,% |

Средняя стоимость сделки филиала в 2019 г., млн руб. |

|

Легковой транспорт |

||||

|

1 |

ВТБ Лизинг |

1042,6 |

28,3 |

2,8 |

|

2 |

Сбербанк лизинг |

928 |

58,7 |

2,6 |

|

3 |

РЕСО - лизинг |

783,8 |

17,5 |

н/д |

|

4 |

Балтийский лизинг |

724,9 |

2,2 |

2,7 |

|

5 |

Carcade |

658 |

-0,8 |

3 |

|

6 |

Альфа-Лизинг |

516,8 |

90,5 |

2,4 |

|

7 |

Ураллизинг |

329,8 |

26,4 |

5,2 |

|

8 |

Интерлизинг |

41,4 |

181,3 |

2,4 |

|

9 |

Элемент Лизинг |

12,3 |

-3,4 |

2 |

|

10 |

ЛК "Сименс Финанс" |

6,5 |

- |

3,2 |

|

Грузовой транспорт |

||||

|

1 |

Альфа-Лизинг |

1149,8 |

310,7 |

5,9 |

|

2 |

Сбербанк лизинг |

890,2 |

-59,6 |

4,5 |

|

3 |

Элемент Лизинг |

929,8 |

99,9 |

2 |

|

4 |

ВТБ Лизинг |

688,3 |

-10,2 |

3 |

|

5 |

Балтийский лизинг |

344,2 |

42,7 |

5,3 |

|

6 |

РЕСО - лизинг |

244,6 |

18,7 |

н/д |

|

7 |

Ураллизинг |

139,9 |

-28 |

4,6 |

|

8 |

Интерлизинг |

43,7 |

338,3 |

5,4 |

|

9 |

Carcade |

25 |

-14,9 |

3,5 |

|

10 |

ЛК "Сименс Финанс" |

11,3 |

2 |

5,6 |

|

Ж/Д транспорт |

||||

|

1 |

Сбербанк лизинг |

1031,5 |

609,3 |

3,4 |

|

Автобусы |

||||

|

1 |

Сбербанк лизинг |

3390,6 |

125,4 |

2,1 |

|

2 |

Carcade |

143 |

1528 |

6,8 |

|

3 |

Элемент Лизинг |

58,2 |

-17,2 |

2 |

|

4 |

РЕСО - лизинг |

44,6 |

30,3 |

н/д |

|

Строительная и дорожная техника |

||||

|

1 |

Альфа-Лизинг |

302,6 |

202,2 |

10,8 |

|

2 |

ВТБ Лизинг |

286,5 |

100 |

|

|

3 |

Интерлизинг |

150,3 |

500,4 |

3,7 |

|

4 |

Балтийский лизинг |

141,5 |

-10,6 |

6,7 |

|

5 |

Ураллизинг |

48,3 |

-4,9 |

12 |

|

6 |

Сбербанк лизинг |

29,2 |

315,2 |

7,2 |

|

7 |

РЕСО - лизинг |

22,3 |

147,3 |

н/д |

|

8 |

Элемент Лизинг |

17 |

- |

1,5 |

|

9 |

ЛК "Сименс Финанс" |

6 |

-93,5 |

6 |

|

Сельхозтехника |

||||

|

1 |

Балтийский лизинг |

41 |

200 |

1,8 |

|

2 |

Сбербанк лизинг |

21,5 |

-56 |

1,9 |

|

3 |

Интерлизинг |

15,2 |

- |

3,7 |

|

4 |

ЛК "Сименс Финанс" |

6,4 |

- |

6,4 |

|

5 |

Элемент Лизинг |

4,4 |

- |

2,2 |

|

6 |

Ураллизинг |

2,9 |

53,8 |

1,4 |

|

Оборудование |

||||

|

1 |

ЛК "Сименс Финанс" |

2353,9 |

96,8 |

17,8 |

|

2 |

Балтийский лизинг |

368,2 |

0,6 |

3,7 |

|

3 |

Ураллизинг |

118,7 |

46,8 |

7,4 |

|

4 |

Сбербанк лизинг |

24,2 |

-88,6 |

8,06 |

|

5 |

Интерлизинг |

16 |

-92 |

2,6 |

|

6 |

Элемент Лизинг |

3,7 |

-32,6 |

1,8 |

|

Другая спецтехника (лесозаготовительная/добыча ископаемых,складская) |

||||

|

1 |

ЛК "Сименс Финанс" 1 |

47,4 |

- |

9,8 |

|

2 |

Сбербанк лизинг 1,2 |

25,5 |

3,2 |

3,1 |

|

3 |

Элемент Лизинг 2 |

7,6 |

- |

7,6 |

|

Недвижимость |

||||

|

1 |

Балтийский лизинг |

20 |

- |

20 |

1. Лесозаготовительная техника, 2. Техника для добычи полезных ископаемых,складская техника.

Лидеры по объему нового бизнеса в Нижнем Новгороде на конец 2019 г.

|

№ |

Компания |

Объем лизингового портфеля филиала |

|

1 |

Сбербанк лизинг |

14564,4 |

|

2 |

ЛК "Сименс Финанс" |

3160,7 |

|

3 |

ВТБ Лизинг |

1604,4 |

|

4 |

Балтийский лизинг |

1212 |

|

5 |

Альфа-Лизинг |

1140 |

|

6 |

Carcade |

833 |

|

7 |

Элемент Лизинг |

707,2 |

|

8 |

Ураллизинг |

588,3 |

|

9 |

Интерлизинг |

255,6 |

Прогнозы рынка лизинга в Нижегородской области:

Всеволод Евстигнеев, директор Волго-Вятского регионального филиала АО «Сбербанк Лизинг»:

— В 2019 году обострилась конкуренция на рынке лизинга. Это привело к улучшению условий для клиентов: сокращение сроков рассмотрения, снижение аванса, уменьшение годового удорожания и др. по приобретаемым в лизинг автомобилям и оборудованию. В части корпоративного лизинга расширился как перечень предприятий крупного и среднего бизнеса, пользующихся лизингом, так и ассортимент приобретаемых в лизинг основных средств.

Предприятиям пострадавших отраслей был пересмотрен график лизинговых платежей. В текущей ситуации клиентам предлагаются продукты с государственной поддержкой, в частности, лизинг с субсидией на определенные виды спецтехники в рамках Программы Минпромторга.

Проведенная ранее работа по удаленному рассмотрению заявки и электронному подписанию договоров, позволила компании обеспечить соответствующий сервис нашим клиентам в части рассмотрения и заключения договоров лизинга. Более 80% заключаемых договоров сейчас заключается электронно.

Развитие рынка лизинга будет непосредственно связано с общей экономической ситуацией в стране, проводимыми мерами стимулирования экономики со стороны государства. Можно утверждать, что лизинг с учетом его преимуществ для клиента продолжит наращивать свою долю в программах обновления основных средств предприятий и частных предпринимателей.

Евгений Татаринов, коммерческий директор ГК ВТБ Лизинг:

— В 2019 году мы отмечали увеличение интереса к лизингу у предпринимателей разного масштаба – от крупных корпораций до малого и микробизнеса. У российского бизнеса вслед за представительствами международных компаний вырос спрос на операционный лизинг.

В марте 2020 г. Лизинговый бизнес ощутил высокий спрос именно в digital-среде. ВТБ Лизинг принял на 40% больше онлайн-заявок по сравнению со средними значениями января-февраля 2020 года. В качестве приоритетного сегмента рассматриваем автолизинг. За 5 лет этот сегмент рос высокими темпами 15-30% в год, пользовался популярностью у предпринимателей. Мы видели, что деловое сообщество постепенно осознает преимущества, которые он дает. Из-за принятых мер по борьбе с пандемией в апреле и мае количество сделок на рынке резко упало, по нашим оценкам, более чем в два раза, и это не может не сказаться на итогах 2020 года. Тем не менее, мы будем продолжать фокусироваться на развитии своего продукта в автолизинге, переводя его постепенно в онлайн среду. Мы считаем, что в ситуации экономического спада и недостатка средств, необходимых для развития бизнеса, инструмент лизинга становится ещё более востребованным среди клиентов.

Спецтехника – очень перспективный сегмент в силу того, что государственное финансирование национальных проектов предполагает и строительство дорог, и улучшение городской инфраструктуры, и большие инвестиции в программу по утилизации бытовых отходов. Важно, что национальные проекты не останавливаются. В январе-марте на их реализацию было потрачено 16% от годового плана. И пока решений о пересмотре в Минфине нет.

Сергей Пережогин, директор филиала ЛК «Европлан» в г. Нижний Новгород:

— Первое полугодие 2020 года связано с пандемией короновируса: на первый план вышла готовность лизинговой компании работать в дистанционном режиме и оказывать услуги онлайн. Компания «Европлан» по всей России перешла на дистанционный режим быстро, на 100% с учетом всех требований местных властей в регионах. IT-инфраструктура была готова к этому.

Мы развиваем дистанционные сервисы - они удобны для клиентов, помогают экономить время, гарантируют отсутствие ошибок в документах и качественное выполнение работ. Компания регулярно выводит на рынок новые автоуслуги, которые можно получить дистанционно.

Результаты первого полугодия 2020 г. показывают рост. В июне-июле 2020 «Европлан» вышел на докризисные объемы оформления лизинговых сделок. При этом рост во многомсвязан с отложенным спросом и ситуация продолжает во многом оставаться неопределенной.

Важным фактором устойчивости нашей компании является качественный портфель.Мы отметили, что большинство клиентов, даже те, кто обратился с запросом на снижение финансовой нагрузки, продолжили платить по графику. При этом в компании были значительно смягчены условия лизинга: аванс был снижен до 0% для легкового транспорта и LCV и до 10% для грузового транспорта. Даже в самое трудное время мы продолжали наши маркетинговые акции и держали цены. Так компания и будет развивать дальше.

Ничепуренко Нина, директор представительства ЛК "Сименс Финанс", г. Нижний Новгород

— 2019 год был очень активным в части различных инвестиционных программ у компаний всех отраслей промышленности. Разрабатывались крупные долгосрочные проекты, требующие длинных сроков и низких авансов. Конкуренция по таким проектам была очень большой, при этом не все ЛК смогли профинансировать сложное оборудование на длительные сроки (5-7-10 лет) с авансами от 10% как требовалось клиентам. При этом наблюдалась устойчивая тенденция снижения стоимости финансирования транспорта, спецтехники и ликвидного оборудования.

В перспективе в 2020-2021 гг. компании будут откладывать (или уже отложили) крупные инвестиционные проекты до стабилизации ситуации. На рынке лизинга с большой долей вероятности будет наблюдаться значительное снижение объемов финансирования. При этом ожидается усиление конкуренции в сегменте мелких и средних сделок.

Алексей Козин, директор Филиала "Балтийский лизинг" в Нижнем Новгороде:

— В самом начале пандемии компания "Балтийский лизинг" направила ресурсы на организацию рабочего процесса online, с переводом компании в режим удаленной работы мы справились всего за неделю. Мы оценили преимущества заключения сделок в системе юридически значимого электронного документооборота (ЮЗЭДО), и вскоре в список приоритетных целей компании вошла задача по вовлечению большего числа клиентов и партнеров в систему ЭДО. Для этого разработали и запустили специальное предложение, в рамках которого для клиентов, заключающих электронные сделки, ставка по договору будет снижена. Кроме того, для тех своих клиентов, которые пострадали от пандемии, мы предусмотрели два варианта поддержки: кому-то мы дали отсрочку, для кого-то реструктуризировали платежи. Все эти заявки мы отрабатывали в индивидуальном порядке.

С учетом того, что прогнозировать восстановление и развитие экономики на сегодняшний день нереально, могу сказать только одно: в наиболее выигрышном положении окажутся компании с гибкой стратегией, способные в короткие сроки перестроить бизнес-процессы таким образом, чтобы они соответствовали и запросам клиентов, и постоянно меняющейся обстановке.

Лыбин Василий, директор филиала Ураллизинг в Нижнем Новгороде:

— В 2019 г. многие лизинговые компании расширили свое присутствие, возросла конкуренция, стали предлагать выгодные и интересные предложения для клиентов.

Мы перешли на удаленный режим работы, разработали и внедрили сервис - личный кабинет клиента, в котором без звонков и ожиданий можно получить доступ к информации в два клика и сделать расчеты по лизину.

Даже на фоне всех негативных факторов, доступность и популярность лизинговых услуг продолжает расти. Поскольку у бизнеса всегда будет потребность в обновлении и расширении автопарка, компании будут выбирать лизинг как оптимальный механизм для развития бизнеса. Мы всегда выбираем самый оптимистичный подход! В 2020 г. мы рассчитываем сохранить свои позиции на рынке.

Малов Сергей, директор филиала РЕСО – лизинг в Нижнем Новгороде:

— Уже несколько лет подряд основным драйвером лизинговой отрасли выступает автолизинг. Рост автолизинга в сегменте малого и среднего бизнеса обусловлен экономическими выгодами для лизингополучателей. Быстрота принятия решения по одобрению сделки способствовала притоку новых клиентов, которые переориентировались с кредитных продуктов. Специальные продукты «РЕСО-Лизинг» удовлетворяют потребности лизингополучателей благодаря своей гибкости и прозрачности. Возможностью частично-досрочного погашения, выкупа предмета лизинга на физическое лицо.

Реалии 2020 года не позволяют спрогнозировать развитие ситуации на рынке лизинговых услуг в регионе. Мы не можем спрогнозировать развитие пандемии, которая, в свою очередь, сильно влияет на бизнес и финансовое состояние потенциальных лизингополучателей.

Татьяна Антипова, директор по стратегии и внешним коммуникациям АО "Росагролизинг":

— Для того, чтобы спрогнозировать краткосрочную перспективу аграрного лизинга нужно понимать, что дефицит техники никуда не пропал (а значит и емкость рынка осталась прежней). Поэтому "среднегодовые" темпы сильно не изменятся – в период пандемии мы существенно нарастили свою долю, во второй половине восстановятся объемы других игроков сегмента. Лизинг по-прежнему будет важной важным инструментом обновления парка техники и оборудования, поэтому значительных изменений в период конца 2020 и начала 2021 года мы не прогнозируем.

Если говорить в целом о рынке лизинга, то тут мы тоже прогнозируем тренд на восстановление, но особенно заметно это будет в сегментах, где есть меры государственной поддержки, например, субсидии на оплату лизинговых платежей будут выплачиваться пассажирским компаниям для восстановления и превышения показателей пригородных железнодорожных перевозок прошлого года; вводится субсидия в размере до 25% стоимости транспортного средства, приобретаемого по программе "Доступная аренда" Минпромторга, а также для каршеринговых компаний.